2018/02/12

オフショア投資のメリットとおすすめ方法!

金利の低い今の日本において、銀行口座にお金を預けてもほとんど利子を生み出しません。お金のもっと有効な資産運用方法があると思いませんか?

今回、有効な資産運用方法としてお伝えするのが、海外の金融資産を直接購入するオフショア投資です。オフショア投資とは海外投資のうちの1つで、税金などの面で非常にメリットが大きいです。

この記事では、オフショア投資の基本的な知識だけでなく、メリット3つと効率的な2つの投資法をご紹介します。

目次

お金を寝かさず海外投資に

お金にも、働き者のお金と寝ているだけのお金の2種類があります。

日本の銀行ではほとんど利子がつかないため、「寝ているだけのお金」が多くなっています。

じゃあ、お金を働きものにするにはどうしたらいいの?

お金を働かせる方法は、投資です。働き先は様々で、おすすめは海外投資です。

海外やオフショアという言葉にに不安を覚える人もいるかもしれませんが、そのメリットとリスクを把握すれば、オフショア投資の魅力がわかると思います。

オフショア投資のメリット4選

①節税に効果的!

まず1つ目のメリットは、節税です。

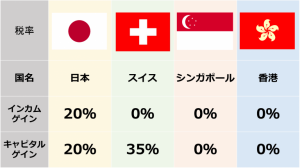

タックスヘイブンと呼ばれる税制優遇地域で投資を行うことで、投資にかかる税金を減らすことができます。

日本では個人所得税は最高で45%なのに比べ、香港は17%です。

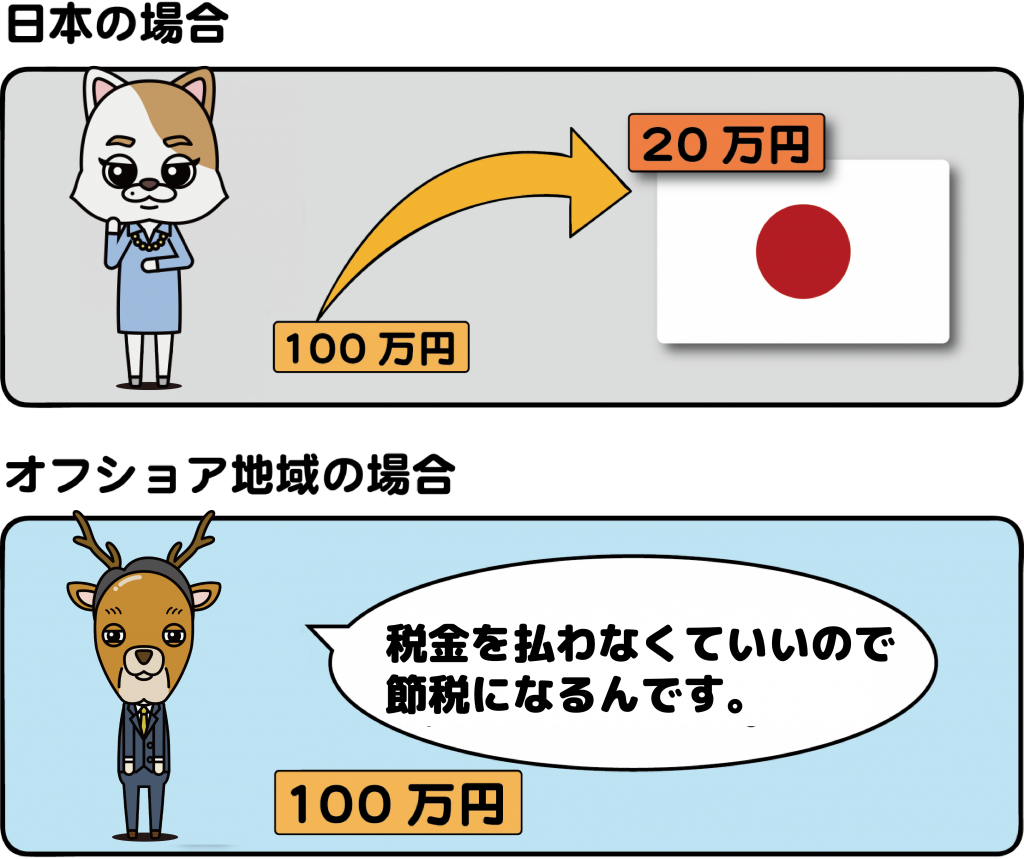

インカムゲインやキャピタルゲインなど投資で得た利益に対する課税も、日本では20%かかるのに対し香港では0%です。

そのため、日本での利益が100万円だった場合、税金は20万円で利益が80万円になりますが、香港では100万円そのまま利益を受け取れることになります。

(各国の税率の比較図)

②投資環境が抜群!

税率が優れていること以外にも、 オフショア地域の投資環境が日本よりも優れてることも特筆すべき点です。香港やシンガポールだと、日本よりも圧倒的に金融機関が多いため、投資先の選択肢も広く用意されています。

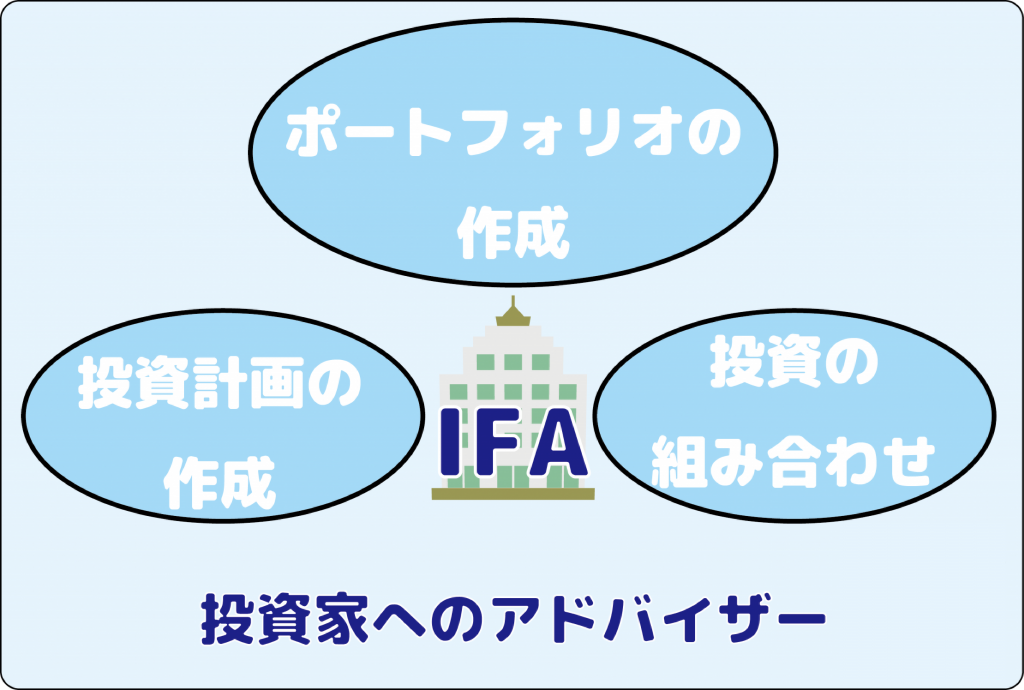

香港であれば、IFA(Independent Financial Adviser)という個人向けの投資顧問会社があることも日本との相違点です

IFA??

IFAは、投資先や投資先の組み合わせ、投資計画の作成・ポートフォリオの作成を代行してくれるアドバイザーのことです。

ちなみに、ポートフォリオというのは資産の組み合わせのことで、どの投資先にいくら投資するなどを一緒に考えてくれます。基本的には金融のプロとしてアドバイスをくれます。そのため、投資に詳しくなくても安心して投資できる環境が整っています。

日本では、そのようなアドバイザーが一般的ではないため、自分で勉強する必要がありますが香港ではこのような職業が存在します。

「分散投資でリスク管理!4つの資産とは!?」

③高いリターンが期待出来る!

日本では、国内の銀行では預金しても利益を得ることは難しく、銀行にお金を預けてもほとんど利息もつかない状態です。

貯金しても利息もつかず、手数料によりマイナスになることもしばしばありますよね。日本は、新興国に比べると経済成長が鈍化してきてるため、「定期預金」などで効率的に資産を増やすことにも限界があり、国内でお金を増やすのがどんどん難しくなっていっています。

新興国市場のリターンは圧倒的

一方、新興国市場では、日本よりもはるかに高いリターンを得られることもあります。

新興国の代表例としてはBRICs(Brazil, Russia, India and China)という経済成長をめざましく遂げている国を含んだ市場です。この市場では経済成長に乗って、株式・債券のような投資商品で高いリターンが見込める場合があります。

リスクとしては「どこまで成長するのか動きが見えない」「いつその成長が崩れ落ちるかわからない」という点で、このリスクを頭に入れた上でポートフォリオのバランスを考えることが重要です。

④「ジャパンリスク」の回避

ジャパンリスクってなんのことなの??

「ジャパンリスク」は日本の個人資産を日本で保有することのリスクを指します。ここでは、ジャパンリスク3点をご紹介します。

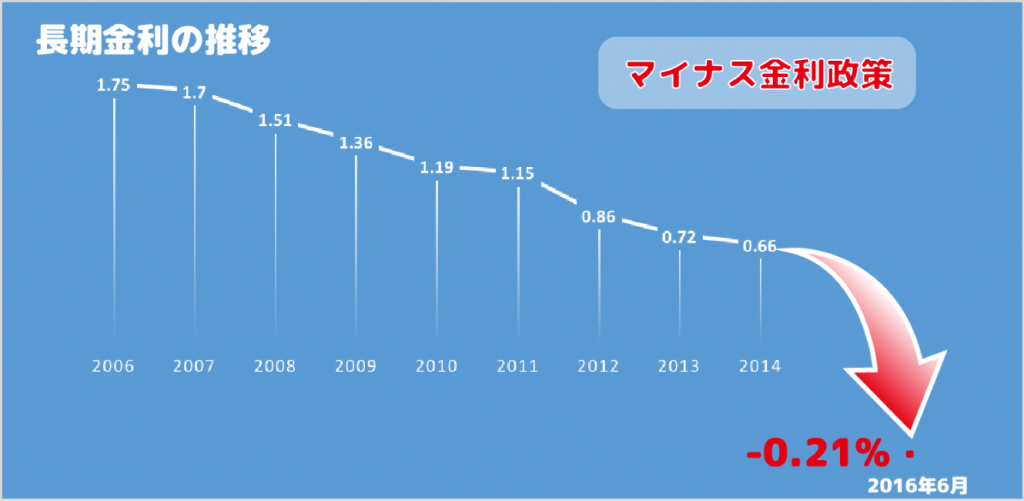

ジャパンリスク①超低金利金融市場

ジャパンリスクの1つ目は、超低金利市場です。超低金利であるために、銀行に預金をしていても利子がほとんどありません。そのため、物価上昇に対応することはできません。

簡単にいってしまえば、物価上昇とは、現金の価値を下げるということなのです。100円で買えていた缶コーヒーが、120円になるということは、現金お価値が減ったため20円多く払わないと缶コーヒーが買えなくなったということなんです。

ジャパンリスク②経済成長の鈍化

2つ目は、経済成長が見込みづらいということです。日本の人口は、少子高齢化で減少が見込まれています。資源も少ないため国内へ投資(株式等)をしても利益は少ないということです。

これらのリスクを考えれば、将来のための「蓄財」を目的とする場合、海外での資産運用を検討することが必要になるでしょう。

ジャパンリスク③日本という国に対するリスク

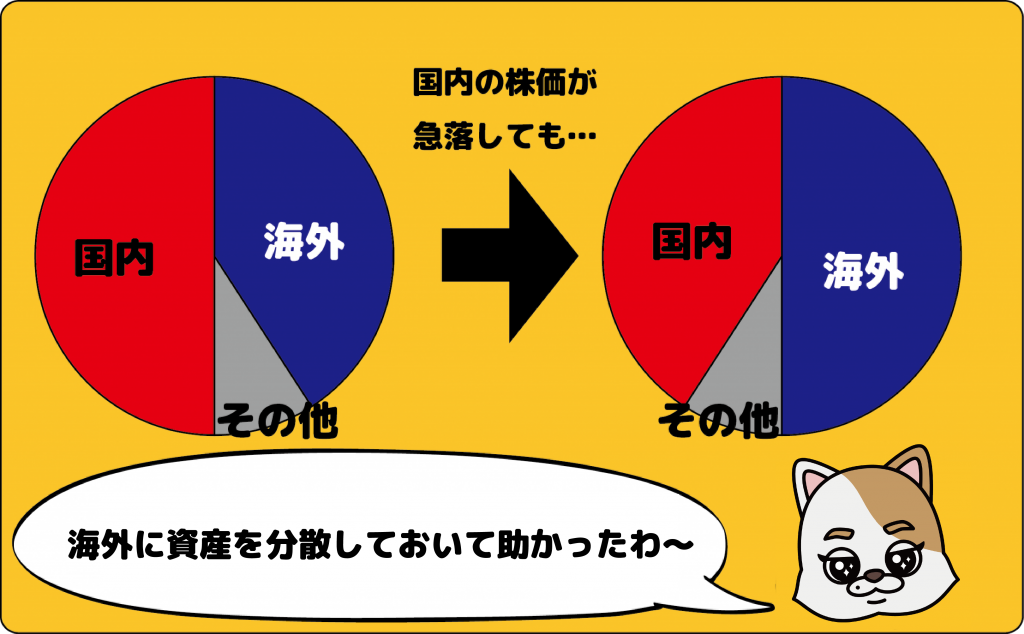

例えば、東日本大震災のときには建設関係とか一部の銘柄を除いて、日本の多くの銘柄で同時に株価が急落しました。このように1つの国に資産をまとめることはリスクになるんです。

これはポートフォリオの話にも関連してきます。海外と日本の両方に投資しておけば、その分リスクを分散できます。日本で大変なことがあった場合でも、ダメージは日本の分だけで済むんです。海外の投資分にはあまり影響がなく、むしろプラスになっていてトントンなんてこともあるでしょう。

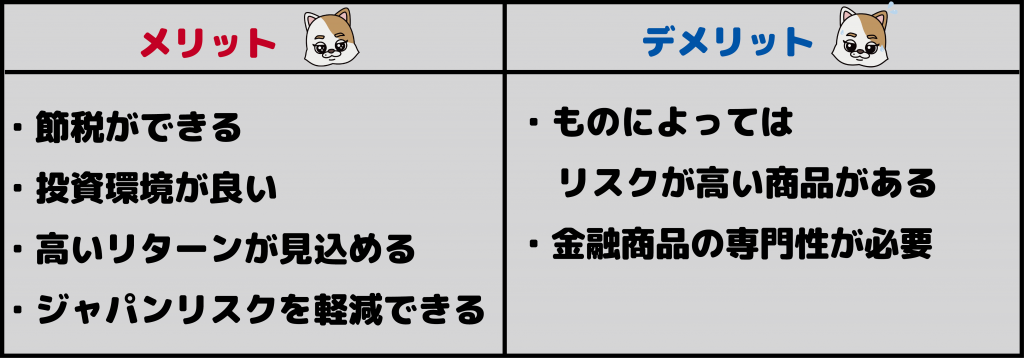

簡単にまとめると、オフショア投資は①節税できる、②投資環境が良い、③高いリターンが期待できる、④ジャパンリスクのが軽減できるっていう4つがメリットです。

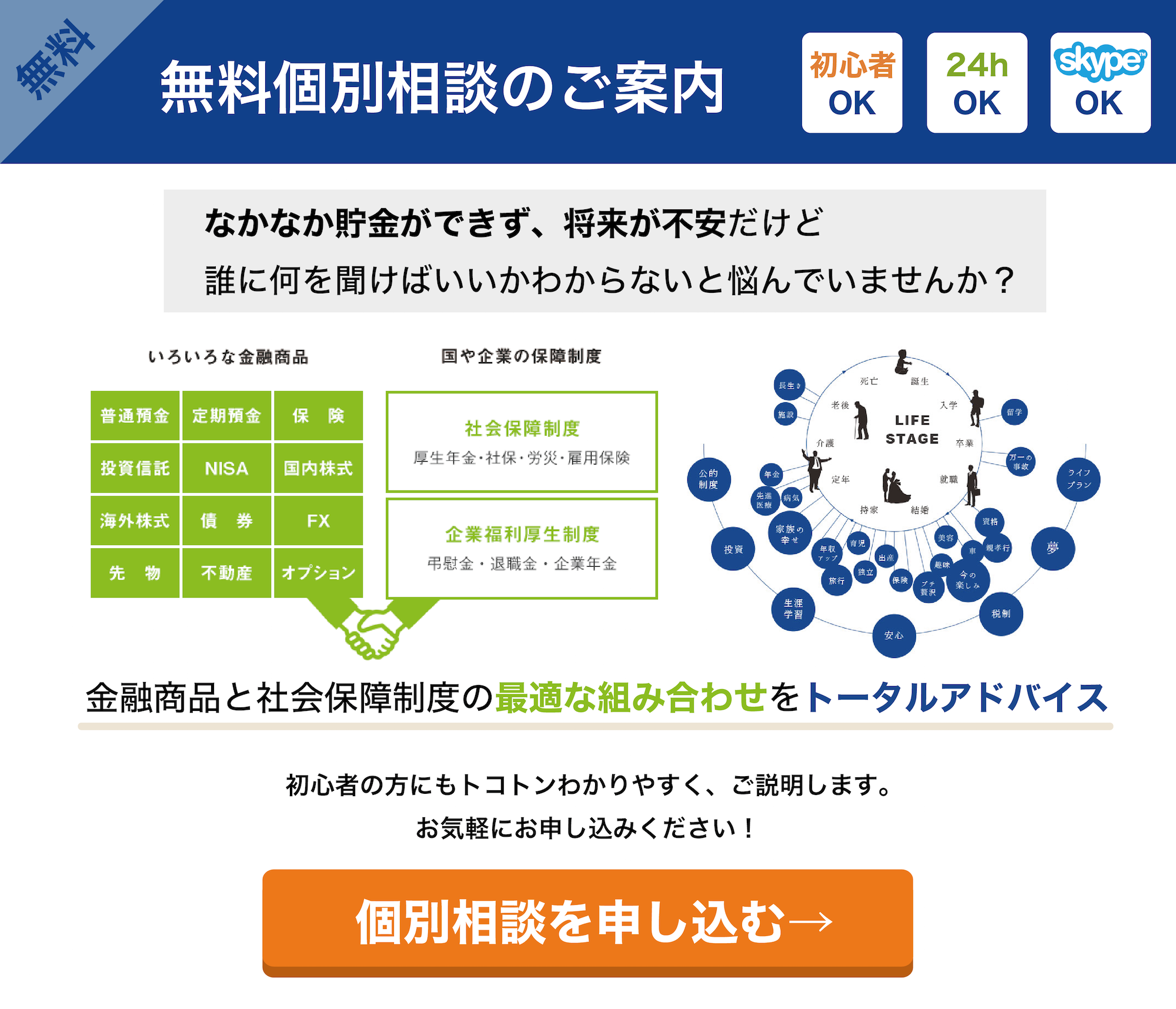

金融商品のリスクを知るために高い専門性が必要になるところは、ファイナンシャルプランナーなどに相談して対策しましょう。

効率的に資産運用をしてできる限り将来のために多く蓄財をしておきたい人にとってはオフショア投資は非常に魅力的な選択肢です。

海外オフショア投資のおすすめ運用方法2選

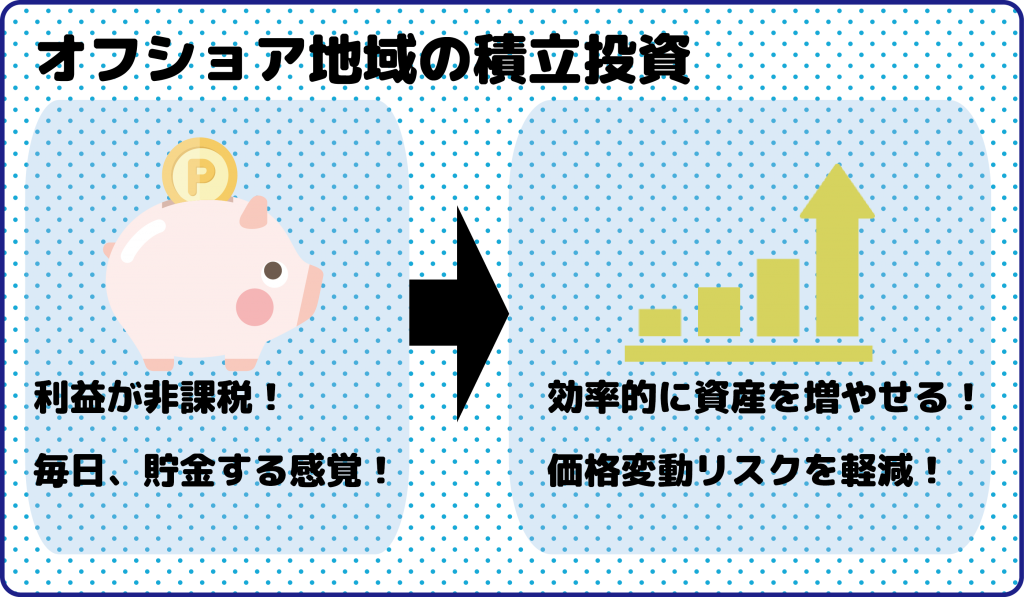

積立投資

1つ目の方法である「積立投資」とは、海外の生命保険会社や信託銀行に投資資金を預け、5〜30年の長期にわたって積み立てて運用する投資方法です。

イメージは日本の投資信託ですが、中身の充実度が投資効率の面で比較にならないほど「積立投資」は優れています。

複利による圧倒的な投資効率

日本の投資信託と違い、「積立投資」はすべての運用益が再投資にまわされるため、投資資金を効率的に増やすことが可能です。運用益が再投資に回されるというのは、つまり複利で運用されるということ。そのため、投資額が増えると最終的なリターンも大きくなります。

詳しくは「単利と複利 ではどれくらい違うのか。」にどうぞ。

とにかく、増えたお金をまた投資に回すと良いサイクルを繰り返すため、効率がいいのです。更にオフショア地域では、利益分が非課税であるため、運用益のすべてを再投資できるため、非常に投資効率がよく日本の投資信託よりも蓄財に適しています。

価格変動リスクが低い

「積立投資」は毎月少しずつ積み立てる方法をとるので、価格変動リスクを最小限にとどめることができます。

毎月払うわけですから、高い時に一気に買ってしまうよりもリスクは減り、長期的に積み立てることが可能になります。

「積立投資は元値の50%以下になっても利益が出る!?」が参考になりますよ。

海外不動産投資

安定してリターンが大きい

2つ目の海外不動産投資が持つ最大のメリットは、安定してリターンが大きいことが挙げられます。

その一例としてアメリカでの「海外不動産投資」を紹介します。アメリカはオフショア地域ではありませんが、海外不動産投資の本場なのでリスクが低くオススメです。

土地のみ購入

海外不動産投資とは、近い将来に開発されることが確実視されている土地に前もって投資する方法です。ただの不動産投資ではないかって思うかもしれませんが、一般的な不動産が建物を買うのに対し、海外不動産は土地を買うという点が大きく異なります。

それってなにが良いの?

まず、管理費と維持費がかからないこと。さらに、不動産投資で最も恐れる空室リスクや価格の値下がりリスクが存在していないことです。

このように考えると、投資用のマンションを購入するよりは、リスクははるかに低くなります。

会社選びでリスクを最小限に!

海外不動産投資のリスクは、トップクラスの業績を持つ会社と契約することでリスクを最小限にとどめることができます。購入から売却までの平均的な利回りが156%と非常に投資効率が良い会社も存在します。

まとめ

銀行が安全と考える人は多いですが、ノーリスクのマネープランなど実際はありません。

お金を預けるだけで運用されていないことがリスクにもなりうるということです。

リスクを抑えつつ、利益を上げることを考えてみると、新しい視点で物事を見ることができるようになるはずです。

合わせて読みたい記事

ホームに戻る